고정 헤더 영역

상세 컨텐츠

본문

안녕하세요, 카알KaRL입니다.

여러분 중에 ESG란 말을 들어보신 분이 계실 겁니다. ESG는 환경, 사회, 기업 지배구조(Environmental, social and corporate governance, ESG)를 줄인 말입니다. 앞으로 기업이나 비즈니스에 대한 투자의 지속가능성, 더 나아가 사회에 미치는 영향을 측정하는 세 가지 핵심 요소라고 할 수 있습니다. 예를 들어, 탄소배출권 또한 ESG를 토대로 나온 정책이라고 볼 수 있습니다. 이 기준은 기업의 미래 금융 성적(투자 수익과 위험성)을 더 잘 파악할 수 있도록 도움을 줍니다.

미국의 아크ARK 인베스트의 창립자이자 CEO인 캐시 우드(캐서린 D. 우드Catherine D. Wood) 이야길 먼저 해볼까요? 이건 여담인데, 캐시 우드를 부를 때 앞에 '돈나무'라는 말이 들어가는 거예요. 캐시우드가 돈나무라는 기업에 종사하는가 생각했죠. 그러면서, 캐시 우드가 가면 '돈 나무'가 따라 붙는지라고 생각했는데요, 영어로 '캐시cash + 우드Wood'라고 해서 '돈나무'라고 부르다네요. 웃깁니다. 근데 이게 유력한 언론에서도 대놓고 돈나무라고 부른다고 합니다.ㅎㅎ

돈나무 캐시우드가 최근에 ETF를 하나 출시했는데요. ARK의 9번째 ETF이자, 올해 2번째 ETF의 이름은 ‘ARK 투명성 ETF’(CTRU)입니다. 투명성이라고? 주식에, ETF에 무슨 투명성?

ARK 투명성 ETF는 앞에서 제가 언급한, ESG(환경·사회·지배구조) 중에서도 지배구조에 해당하는 기업정보 투명성 등에 중점을 둬 투자할 방침이라고 합니다. 기업이 정보를 얼마나 투명하게 공개하는지, 소송에 연루되지는 않았는지 등을 고려해 가장 투명한 100개 기업을 선정해 지수를 추종한다고 하는데요. 하지만 일각에서는 기업정보의 투명성에 포커스를 뒀지만, 정작 혁신적인 기업이 많이 포함되어 있어 ARK의 다른 ETF에 별반 차이가 없다는 지적도 있습니다.

왜 서두에 제가 이런 이야길 하느냐? 앞으로의 기업은 ESG위주로 가야 한다는 것이죠.

오늘 미주은 추천 친환경Eco Friendly기업은 친환경 전기자동차와 관련된 기업이라고 볼 수 있습니다.

미국이나 우리나라도 전기자동차를 구매하면서 할인혜택이 있습니다. 그런데, 2021년 5월에 미국의 바이든 대통령이 전기차를 구매할 때 기존의 7,500달러(825만 원)의 세금 공제 혜택을 2026년까지 연장할 뿐만 아니라 전기차 제조사당 20만 대까지만 적용되던 이 세금 공제의 제한 규정을 없앤다는 대박 뉴스가 터져나왔습니다. 점점 더 친환경적인 전기차 보급화의 활성화를 꾀하고자 하는 정책인 듯 합니다. 미주은은 전기차 제조는 누가 주인공이 되든지 간에 전기차 인프라, 즉 전기 충전 기업에 투자의 초점이 모아질 것이라는 전망을 하고 있습니다.

미주은이 추천하는 친환경기업은 아래와 같다.

① 차지포인트CHPT -전기차의 미래를 믿는다면 투자하라

|

자, 그렇다면 "미주은 추천 친환경Eco Friendly기업① 차지포인트CHPT"를 살펴보도록 하겠습니다.

INDEX

|

1. 차지포인트를 아시나요?

차지포인트CHPT는 전 세계 최고 규모의 전기차 충전 네트워크 기업입니다. 차세대 교통수단인 전기차 운전자가 어디서나 자유롭게 충전할 수 있도록 하는 인프라를 구축한다는 건데요, 말 그대로 이제는 자동차의 '주유'시대가 끝이나고 '충전'의 시대로 전환을 꾀하는 데 일조하고 있다고 할 수 있습니다.

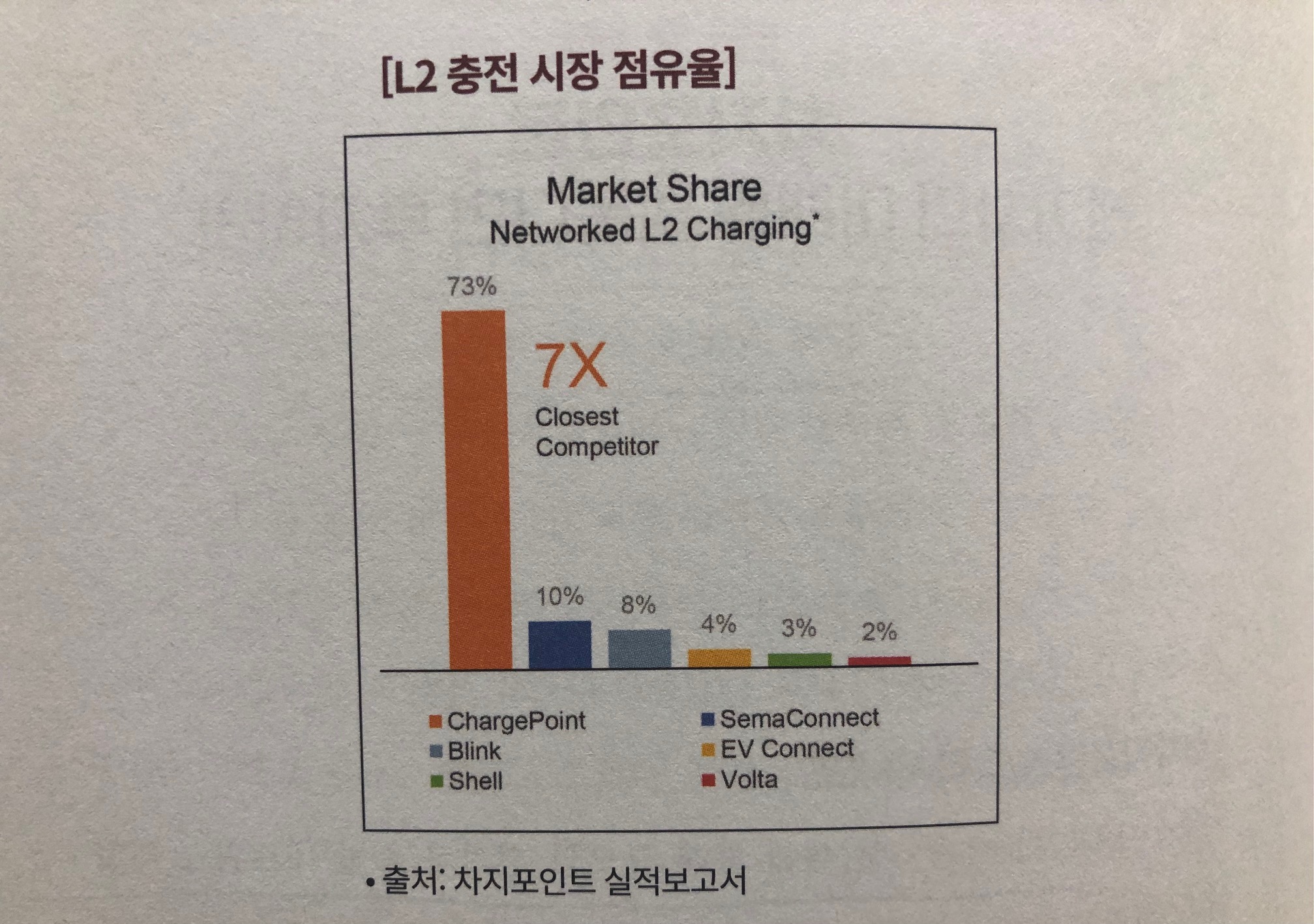

운전자가 클라우드 기반의 소프트웨어를 이용한 모바일 앱과 온라인 드라이버 포털을 사용해 가까운 충전소의 위치를 파악하고 실시간 교통 상황을 제대로 체크할 수 있는 정보를 구현해주는 것이죠. 미국의 전기차 운전자의 70% 이상이 차지포인트의 온라인 드라이버 포털이나 모바일 앱을 활용해서 가까운 충전소를 검색하고 있다고 합니다. 차지 포인트는 일반 충전 방식이라고 할 수 있는 L2 충전 시장에서 73%라는 엄청난 시장 점유율을 확보하고 있는 기업입니다.

2위와는 거의 7배정도 차이가 날 정도로 독보적입니다. L2(레벨 2) 충전은 출력이 3~19KW정도이고 충전 속도는 7-8시간 정도 걸립니다. 슈퍼차저라고 불리는 급속 충전(DC Fast Charger)은 출력이 최대 350KW까지도 가능해 1시간 정도면 차량 1대의 100% 충전이 가능합니다. 충전 비용의 경우 L2는 0.2~0.3달러 정도입니다. 급속충전은 0.35달러입니다. 우리가 스마트폰도 급속충전하면 배터리 수명이 단축된다는 이야기가 있는데요, 자동차 배터리도 그런 이야기가 있습니다. 그래서 급한 경우가 아니면 웬만하면 L2를 이용하는 것이 바람직하다고 하네요.

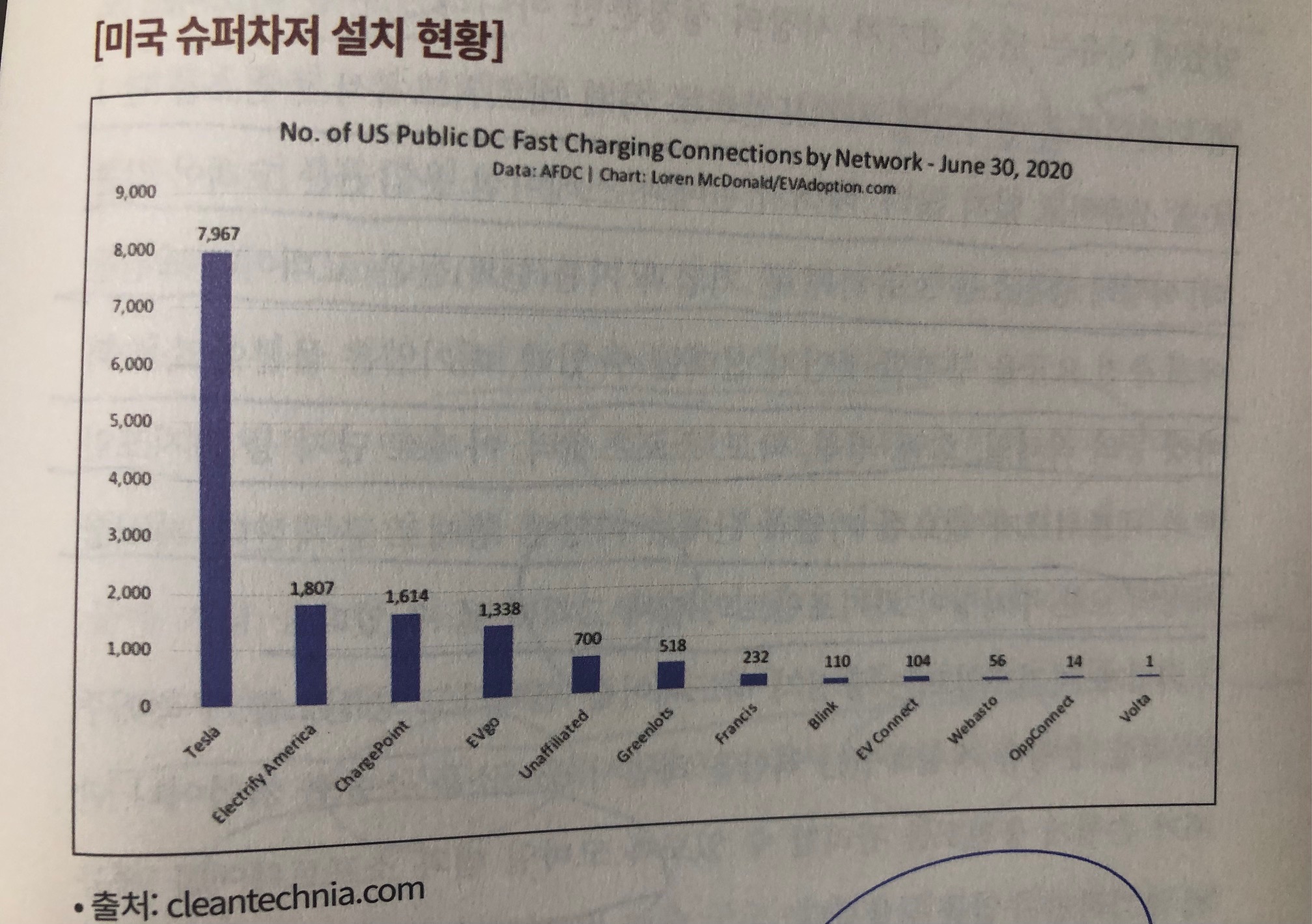

2020년 6월 말 '미국 슈퍼차저 설치 현황'의 자료에 의하면, 차지포인트는 총 1,614대의 슈퍼차저를 보유중입니다다. 급속충전에 올인하고 있는 EVgo(EVGO)를 훨씬 앞지르고 있습니다. 이것은, 미주은이 이 두 가지 종목에 모두 투자중이지만, 책에선 선별해서 '차지포인트'만을 선보이고 있는 이유이기도 합니다.

차지포인트는 2021년 7월 기준으로 이미 3만 곳 이상의 충전 스테이션을 오픈한 상황입니다. 이 숫자는 미국내 스타벅스(SBUX) 매장 수가 1만 2,521개의 배가 되는 숫자이니 차지포인트의 확장성을 확실하게 엿볼 수 있습니다. 2025년까지 전기차 판매가 시장에서 25%정도로 증가한다고 예상한다면 충전 인프라는 필수적입니다.

차지포인트의 네트워크가 이렇게 급속하게 확장될 수 있었던 이유는 단지 전기차 시장의 성장 뿐만 아니었습니다. 바로 그 기업이 가진 고유한 비즈니스 모델 덕분이었는데요. 차지포인트는 자체 네트워크에서 충전소를 단 1곳도 소유하고 있지 않습니다. 에너지 판매와 스테이션 운영권은 고객이 갖습니다. 이렇게 충전소를 소유하게 된 기업과 기관(단체)들은 고객이나 직원들에게 충전 요금을 부과할 것인지를 선택할 수 있습니다. 대기업은 물론, 슈퍼마켓, 호텔, 병원, 학교, 스포츠센터, 아파트 단지 등 차지포인트의 네크워크가 필요한 기업과 단체는 다양한 형태로 존재합니다. 사실상 세상의 모든 주차장이 차지포인트의 잠재 고객이 될 수 있습니다.

이렇게 차지포인트는 충전기 하드웨어를 판매하고 충전소를 구축할 수 있는 역할, 운영을 지원해주고 충전소를 소유한 기업이나 단체가 손쉽게 충전소를 관리할 수 있도록 모바일 앱과 소프트웨어를 제공하면서 부가적인 수입을 창출합니다.

또한, 차지포인트는 고객들이 자신의 브랜드로 에너지를 판매 또는 제공할 수 있도록 도와줍니다. 세븐일레븐 앞에서 충전소는 세븐일레븐 상표를, 쉐라톤호텔 앞에 설치된 충전소는 쉐라톤호텔 상표를 보여줄 수 있습니다. 이렇게 차지포인트는 고객사가 환경적인 측면에서 사회적 공헌을 하고 있음을 공공연하게 PR할 수 있는 기회를 제공하면서 브랜드의 가치나 기업 이미지를 높일 수 있겠죠.

이렇게 차지포인트의 고객사들은 추가적인 수입 창출은 물론, ESG에 친화적인 기업 이미지를 구축하면서 지역사회나 고객과의 관계를 향상시키고 직원이나 입주자 확보에 도움을 받습니다. 이 점은 <포춘>선정 500대 기업 중에 무려 60%의 기업이 차지포인트의 고객사로 협업을 진행하고 있다는 사실에서 재확인할 수 있습니다.

이렇게 충전소의 브랜딩은 각각 달라도 운전자는 '차지포인트'라는 단일 검색어로 언제든지 충전소 위치검색이 가능합니다. 차지포인트는 전기충전소 운영을 위한 생태계 구축을 완성해가고 있습니다.

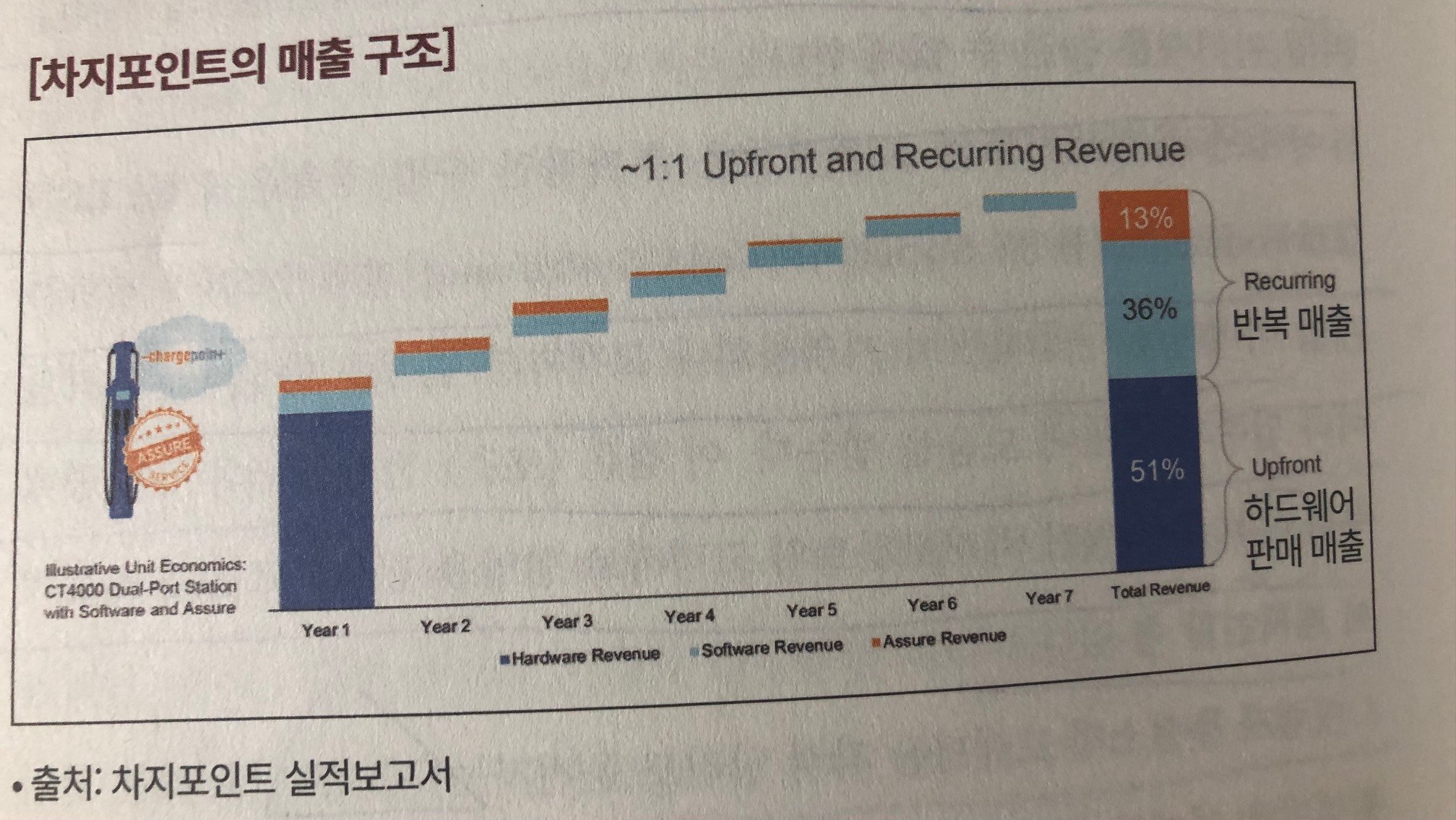

차지포인트의 매출 구조는 '하드웨어 + 소프트웨어 + 기타 서비스'로 나눠집니다. 일단 하드웨어를 판매하면 자연스럽게 소프트웨어와 기타 서비스 부분의 매출이 따라옵니다. 두 부분 모두 '구독 모델'을 바탕으로 해서 반복적 매출의 장점을 가져옵니다.

처음에는 어려웠지만, 차지포인트가 7년차에 접어들면서 하드웨어 부분 매출과 '소프트웨어 + 기타 서비스(Assure)'부분 매출이 거의 같아지는 것을 다음 그림에서 볼 수 있습니다. 차지포인트의 매출은 하드웨어 판매가 증가할 수록 기하급수적인 성장을 보일 가능성이 매우 높습니다.

지금부터 10년간 매해 10만 대의 충전기 하드웨어를 판매한다면, 10년 후 차지포인트의 소프트웨어 및 기타 서비스 매출은 100만 대의 충전기에서 발생하는 셈입니다.

2. 차지포인트의 투자매력

차지포인트의 가장 큰 투자의 매력은 아무래도 '미래성장성'이라고 할 수 있는데요. '차지포인트의 성장 예측'에서 차지포인트 충전 포트의 판매 대수가 2021년 5만 724대에서 2026년 42만 5,060대로 5년 만에 약 8.4배 증거한다는 예측을 볼 수 있습니다.

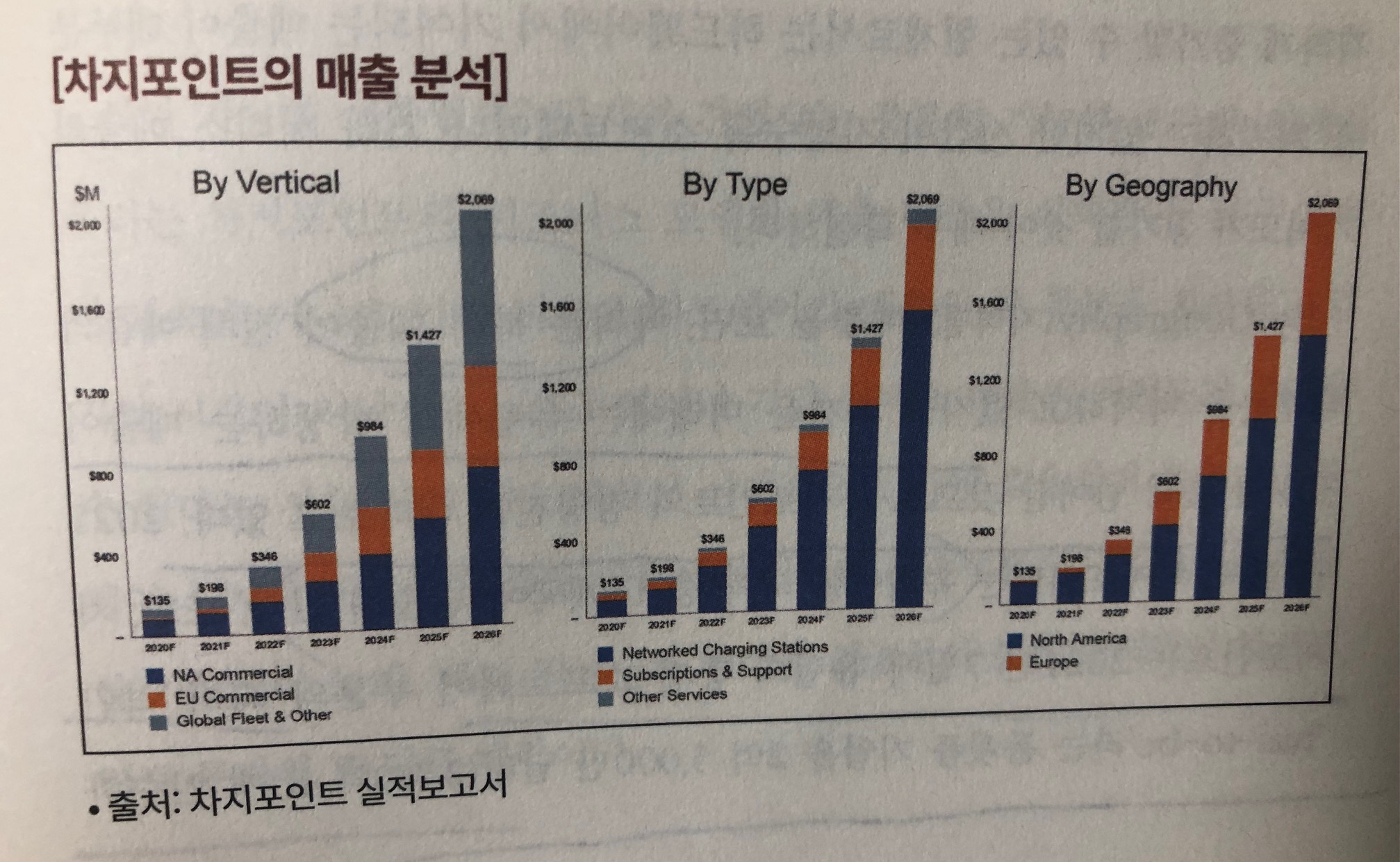

같은 기간 동안 매출은 1억 3,500만 달러(1,485억 원)에서 20억 6,900만 달러(2조 2,759억 원)로 10배 이상의 성장을 기대하고 있습니다. 이러한 자체 예상치가 달성될 수만 있다면 차지포인트의 투자자들은 가까운 미래에 '미국 주식으로 은퇴하기'가 가능하지 않을까 미주은은 진단합니다.

위 그림 '차지포인트의 매출 분석'에 따르면 차지포인트는 다양한 고객군과 다양한 비즈니스 모델, 그리고 여러 지역에 걸쳐 매출의 의존도가 분산되어 있음을 볼 수 있습니다. 이 또한 투자의 리스크를 줄여갈 수 있는 투자 매력의 중요한 대목이기도 합니다.

산업별By Vertical 매출을 내다보자면, 지금은 매출의 반 이상을 북미 지역의 일반 기업들을 대상으로 하고 있지만, 향후 6-7년 사이에 배송회사, 택배회사, 버스회사 등의 상업용 운수시장에서 기대되는 매출이 반 이상을 차지할 것으로 보입니다. 2021년 7월 유럽연합의 상공위원회에서는 2035년부터 내연기관 자동차와 하이브리드 자동차 판매를 전면 금지한다는 법안을 발의했습니다. 전기차의 시대가 도래하는 것이죠. 이 소식이 전해지자 다음 달인 8월에 차지포인트는 유럽의 상업용 전기차 솔루션 기업인 Viriciti를 인수하면서 유럽의 상업용 운송 차량 시장 공략에 공을 들입니다.

비즈니스By Type 측면에서 내다보자면, 앞에서도 언급했듯이 차지포인트는 신규고객에게 하드웨어를 판매하여 충전환경을 제공하고 후에 소프트웨어 및 기타서비스가 도잇에 따라가기 때문에 매출의 기여도는 분명 증가할 것입니다.

지역별By Geography 매출을 내다보자면, 아직 북미 매출이 전체 매출의 대부분을 차지하지만, 가까운 미래에는 유럽에서 발생하는 매출이 30%를 훌쩍 넘어갈 것으로 예상하고 있습니다. 2021년 현재, 차지포인트는 유럽연합 국가 중 16개국에 진출해 있습니다. 또한 2021년 7월에는 유럽의 충전 소프트웨어 부분의 리더 격인 'has -to - be'라는 플랫폼 기업을 2억 5,000만 달러(2,750억 원)에 인수하면서 유럽 시장 진출을 위한 교두보를 확보했습니다.

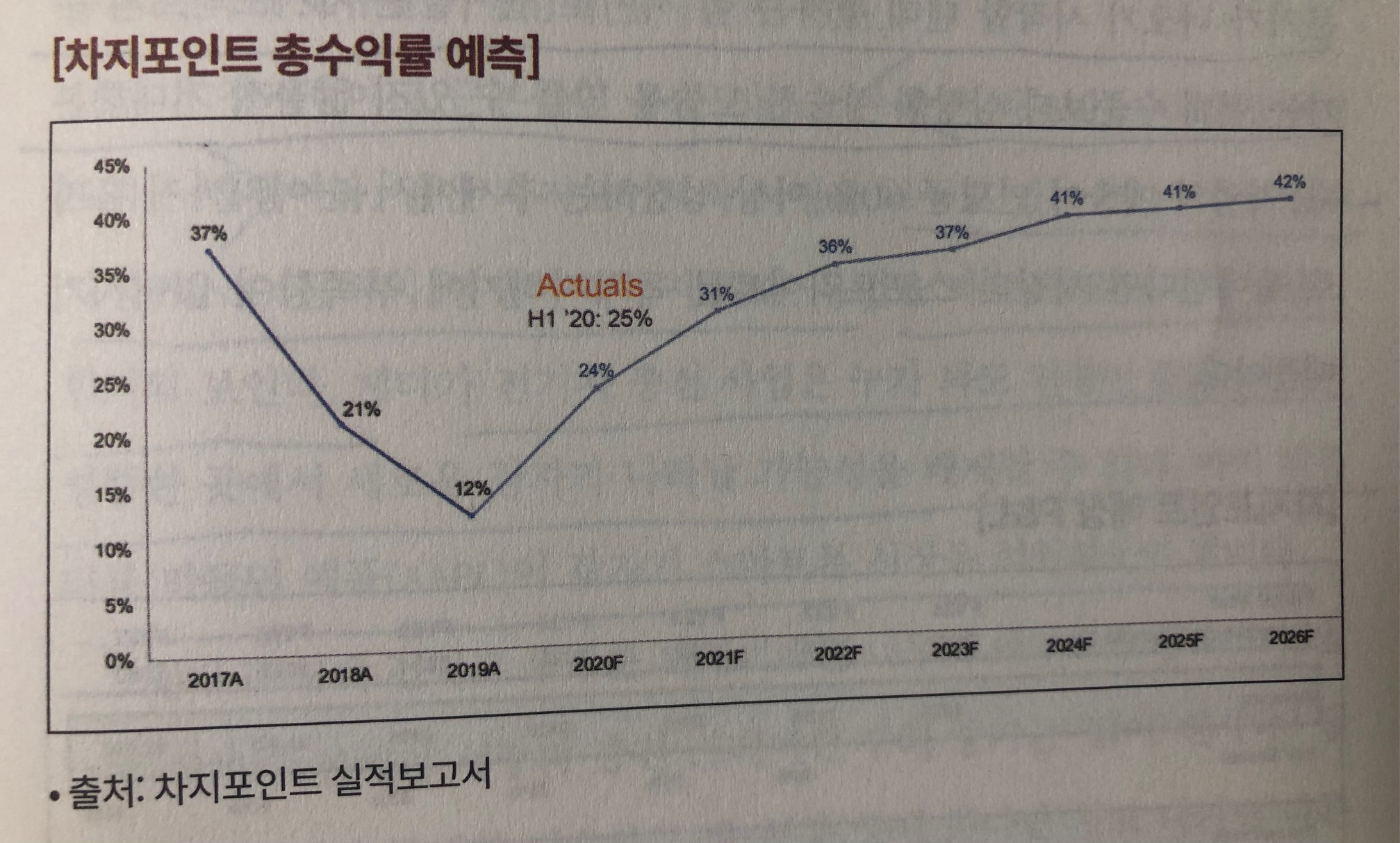

2020년 차지포인트의 총수익률(Gross Margin)은 25%수준에 머물러 있지만, '차지포인트 총수익률 예측'(아래 그림 참조)을 보면 2026년 총수익률이 42%정도까지 향상될 수 있음을 전망하고 있습니다. 앞에서 살펴본 모든 가능성을 염두해볼 때 해가 갈수록 매출의 향상가능성은 높다는 것이 차지포인트 투자의 또 다른 매력이라고 미주은은 이야기합니다.

총수익률이 향상되면서 영업 마진(Operating Margin)과 EBITDA(세전 영업 현금 흐름) 역시 꾸준히 향상될 가능성이 높아집니다. 차지포인트의 EBITDA는 2024년부터 흑자 전환이 예상되는데요. 2023년 하반기나 2024년 상반기부터는 순이익 역시 흑자로 전환되는 분기가 나오기 시작한다면 주가는 지금 보다 훨씬 상승한 모습을 만들어낼 수 있지 않을까 생각해봅니다.

3. 차지포인트의 투자리스크

일단 단기적으로 변동성이 심할 수 밖에 없습니다. 차지포인트에 투자하기를 원하시는 분들은 최소 5년 이후를 내다봐야 하는 전제가 필요합니다. 앞으로 최소 3년 정도는 흑자 전환도 어려워 보입니다. 장밋빛 미래를 꿈꾼다면 변동성이 클 때 적절한 매수 기회를 잡을 수 있으면 좋겠다 싶네요.

좀 더 장기적이고 근본적인 투자 리스크는 충전 비즈니스 사업 분야의 뜨거운 경쟁이다. 앞에서도 여러 기업들을 살펴봤지만 모두가 경쟁사가 만만치 않음을 알 수 있는데요, 전기차 충전 분야도 마찬가지입니다. EVgo나 블링크 차징(BLNK) 등과 경쟁은 녹녹치 않습니다. 유럽을 봐도 EVBox와의 경쟁도 힘겹게 느껴집니다. 게다가 전기차 충전 사업은 누가 봐도 전망이 좋기 때문에 언제 어디서 복병이 튀어나올지는 아무도 모를 일입니다. 마치 컴퓨터만 잘 팔아대던 애플APPL이 갑자기 스마트폰 시장을 들어서서 시장을 석권한 것처럼 말입니다.

2021년 현재, 소비자 입장에서 볼 때 전기차를 꺼리게 되는 가장 큰 이유는 아마도 충전 인프라의 불충분함 때문이 아닐까 생각됩니다. 충전에서 자유롭지 못한데, 어떻게 전기차를 구매하느냐 는 문제입니다. 하지만, 이것도 잠시일 것입니다. 몇 년 내에는 내연기관 자동차 운전자가 주유소를 찾지 못해 어려움을 겪을 날이 곧 도래할 가능성이 높습니다.

투자는 언제나 본인이 선택하고 본인이 책임지는 것입니다.

긴 글 읽어주셔서 감사합니다!

미국 주식이 답이다(2021)

"역사가 입증한 부의 추월차선, 역시 미국주식이 답이다!" -이 책은 왜 미국주식이 '부의 추월차선'이 되는지를 객관적으로 진술한 책이다. 미국주식의 규모와 크기도 독보적이지만, 미국주식만

karl21.tistory.com

미주은/ 미국주식으로 은퇴하기/요약 및 정리

코로나 팬데믹은 세상을 새롭게 바꿔놓았다고 볼 수 있다. 오늘 내가 읽은 이 책 <미국주식으로 은퇴하기>도 코로나 로 인해 태어난 책이라고 볼 수 있다. 바로 저자 최철은 호텔지배인, 즉 호텔

karl21.tistory.com

728x90

반응형

'탐독: 탐욕 > 돈과 경제' 카테고리의 다른 글

| 성장주와 가치주 차이(feat.포브스 선정 브랜드가치 TOP 10) (20) | 2021.12.18 |

|---|---|

| 미주은 추천 친환경기업② EVBOX 살펴보기 (16) | 2021.12.16 |

| 미주은 추천 클라우드Saas기업① 클라우드 플레어NET 살펴보기 (20) | 2021.12.13 |

| 미주은 추천 메타버스기업② 유니티소프트웨어U 살펴보기 (15) | 2021.12.11 |

| 미주은 추천 메타버스기업① 로블록스RBLX 살펴보기 (20) | 2021.12.09 |

댓글 영역